TỔNG KẾT THỊ TRƯỜNG NĂM 2018

Giá thép tại Trung Quốc đã tăng mạnh trong năm qua, đặc biệt là vào nửa đầu năm dựa vào tái cơ cấu ngành thép, cắt giảm nguồn cung trên diện rộng, và các chính sách thúc đẩy cơ sở hạ tầng từ phía Chính Phủ.

Từ năm 2017, Trung Quốc đã triển khai gắt gao các chính sách cắt giảm nguồn cung, nâng cao chất lượng ngành thép, đáp ứng theo các tiêu chuẩn môi trường như đóng cửa lò cảm ứng, cắt giảm sản lượng trong mùa đông. Trung Quốc đã đóng cửa các lò cảm ứng tổng công suất 120 triệu tấn thép xây dựng cho tới giữa năm 2017. Tiếp theo đó là các chiến dịch cắt giảm sản lượng mùa đông vào cuối các năm 2017, 2018. Điều này dẫn tới hiện tượng đầu cơ đẩy giá thép tăng cao.

Giá thép tăng lại kích thích việc gia tăng sản xuất để kiếm lời. Trong chiến dịch bảo vệ môi trường mùa đông 2018, chính phủ Trung Quốc cho phép các tỉnh, thành tự quyết định mức độ giảm sản lượng, thay vì áp chung một mức như năm 2017. Kết quả, sản lượng thép của nước này liên tục đạt kỷ lục mới trong những tháng gần cuối năm trong khi nhu cầu có dấu hiệu giảm vì nền kinh tế trì trệ. Các nhà máy dường như đã sản xuất hết công suất, kết quả là sản lượng thép lên mức kỷ lục 928 triệu tấn, trong khi mức tiêu thụ vào tầm 820 triệu tấn, chủ yếu từ xây dựng cơ sở hạ tầng, bất động sản và sản xuất máy móc.

(1).png)

– Thứ ba, hiệu ứng đầu cơ chấm dứt do tác động của các yếu tố cắt giảm nguồn cung như các năm trước không còn mạnh nữa. Nguyên nhân là do nước này đã đạt được mục tiêu loại bỏ công suất thép 150 triệu tấn/năm trong giai đoạn 2016-2018, do vậy sự cắt giảm không còn mạnh mẽ và giá khó tăng vượt bậc như 2 năm qua.

– Thứ tư, nguồn cung cao gây áp lực cho giá thị trường. Mặc dù trong năm qua, Bắc Kinh liên tục công bố các chính sách thắt chặt nguồn cung tại các khu vực sản xuất thép trọng yếu để bảo vệ môi trường, trong đó có chính sách cắt giảm sản lượng mùa đông năm thứ hai liên tiếp, song thực tế cho thấy sản lượng thép vẫn gia tăng và lập kỷ lục mới. Cụ thể là sản lượng năm 2018 tăng 24 triệu tấn so với 2017 lên 831.7 triệu tấn và năm 2019 tiếp tục tăng gần 100 tấn lên 928 triệu tấn. Do đó, trong năm nay, sản lượng cao tiếp tục là mối lo ngại, đặc biệt khi các chính sách cắt giảm nguồn cung được cho là nới lỏng hơn. Theo đó, tồn kho cũng gia tăng gây áp lực lên giá.

– Thứ năm, áp lực cạnh tranh gia tăng tại các điểm đến chính của Trung Quốc, đặc biệt là thị trường Đông Nam Á ngày càng trở nên chật chội. Có thể kể đến các đối thủ chính như Thổ Nhĩ Kỳ, Ấn Độ, Ukraina, Qatar..trong đó thép Thổ Nhĩ Kỳ đặc biệt cạnh tranh, gây sức ép về giá.

– Thứ sáu, nhu cầu tiêu thụ dự kiến cũng mềm hơn do các điều kiện tài chính thắt chặt. Trái ngược với năm 2018, nhu cầu của lĩnh vực bất động sản và sản xuất ôtô sẽ suy yếu. Nhu cầu trong nước yếu thể hiện qua việc nước này đang cố gắng tăng xuất khẩu để giảm tải thị trường trong nước thông qua giảm thuế. Trong một diễn biến gần đây, Trung Quốc cũng đã bỏ đánh thuế xuất khẩu trên phôi thép vuông từ 01/01/2019 nhằm mục tiêu thúc đẩy xuất khẩu.

– Thứ bảy, chủ nghĩa bảo hộ toàn cầu gia tăng, kinh tế thế giới tăng trưởng chậm lại gây áp lực cho thị trường xuất khẩu thép Trung Quốc. Các quốc gia và vùng lãnh thổ lớn như Mỹ, EU, Ấn Độ và ASEAN đều đã áp dụng thuế quan và hạn ngạch cho thép nhập khẩu. Điều này sẽ cản trở khả năng xuất khẩu thép Trung Quốc, gây áp lực về giá.

Nhân tố có lợi

– Thứ nhất, Bắc Kinh sẽ tiếp tục tung ra các biện pháp ổn định nền kinh tế. Các chính sách có thể kể đến gồm cắt giảm thêm thuế , đẩy nhanh việc ban hành trái phiếu đặc biệt của chính quyền địa phương, thúc đẩy đầu tư cơ sở hạ tầng – thiết yếu cho ngành thép . Đầu năm nay, trái phiếu trị giá 418 tỷ NDT đã được tung ra, gần gấp đôi số lượng phát hành trong khoảng thời gian từ tháng 1- tháng 3/ 2018.

– Thứ hai, ngành thép tiếp tục thực hiện việc tái cơ cấu, cắt giảm nguồn cung, cấm mở rộng công suất mới. Chính phủ sẽ hỗ trợ các khu vực quan trọng trong việc cắt giảm công suất thép trong năm nay, cam kết cải cách sâu hơn về phía cung trong các lĩnh vực công nghiệp. Mặc dù Trung Quốc đã đạt được mục tiêu loại bỏ công suất thép 150 triệu tấn/năm trong giai đoạn 2016-2018, một số tỉnh vẫn chưa đạt được mục tiêu cắt giảm công suất, với tổng số khoảng 20 triệu tấn/năm, theo Bộ Công nghiệp và Công nghệ thông tin (MIIT). Do đó, các tỉnh này sẽ được hỗ trợ để đạt được mục tiêu của họ trong giai đoạn 2019-2020.

Trung Quốc sẽ “nghiêm cấm” việc mở rộng các dự án sắt thép mới vào năm 2019, cũng như than cốc và nhôm sơ cấp ở một số khu vực quan trọng, bao gồm các khu vực đồng bằng Bắc Kinh – Thiên Tân – Hà Bắc và sông Dương Tử vốn đã bị hạn chế trong năm 2018.

– Thứ ba, Trung Quốc tiếp tục tăng cường xuất khẩu, hạn chế nhập khẩu để giảm áp lực cho ngành thép trong nước. Chẳng hạn như thép phế liệu và nhôm sẽ được chuyển từ danh sách nhập khẩu không hạn chế sang danh sách nhập khẩu hạn chế. Trong khi đó, Trung Quốc sẽ không đánh thuế xuất khẩu đổi với 94 mặt hàng trong năm tới, gồm cả phân bón, quặng sắt, xỉ, nhựa than đá và bột gỗ.

– Thứ tư, chi phí sản xuất gia tăng. Bài toán ô nhiễm luôn là vấn đề nhức nhối của Trung Quốc, do đó, trong năm nay, ngành thép nước này sẽ tiếp tục tiến trình tái cơ cấu, siết chặt quy định, tiêu chuẩn về bảo vệ môi trường, mức tiêu thụ năng lượng,… khiến chi phí sản xuất tăng. Bên cạnh đó, chi phí nguyên liệu thô như quặng, phế, than đá đều tăng so với trước dựa vào nguồn cung cũng được thắt chặt thông qua các quy định hạn chế khai thác, nhập khẩu…

– Thứ năm, nhu cầu tiêu thụ thép từ lĩnh vực bất động sản dự kiến tăng trưởng, hỗ trợ giá thép. Năm 2019, NDRC dự kiến tái khởi động các dự án hạ tầng khác để kích thích tăng trưởng kinh tế. Chính phủ nước này cũng lên kế hoạch khởi công 165 dự án nằm trong Đề án 5 năm lần thứ 13 sớm nhất có thể. Vì vậy, tiêu thụ thép tại Trung Quốc sẽ tiếp tục tăng trong năm 2019.

Triển vọng giá thép

Thị trường thép nội địa Trung Quốc bước vào mùa không cao điểm trong tháng 1 do thời tiết lạnh và ngày lễ Tết của Trung Quốc. Sản xuất và nhu cầu thép đều giảm, trong khi giá thép giảm nhẹ.

Sang tới tháng 2, tình hình khởi sắc hơn với kỳ vọng nhu cầu tiêu thụ phục hồi, giúp các nhà máy tăng giá thêm 10-15 USD/tấn so với trước tết. Song tồn kho gia tăng từ tháng trước cộng với các bất ổn tâm lý thị trường trong bối cảnh đàm phán thương mại Trung Quốc-Mỹ dẫn tới giá biến động trong phạm vi hẹp. Hàng tồn kho đạt 13.62 triệu tấn tính đến ngày 01/ 2, tăng 44% so với cuối năm ngoái. Sự gia tăng chủ yếu là từ thép cây và thép dây.

Nhu cầu tiêu thụ đã im ắng 2 tháng đầu năm do lễ và xu hướng giá chưa rõ ràng, dự sẽ phục hồi mạnh mẽ hơn vào 2 tháng tới (tháng 3-tháng 4) do là mùa cao điểm ngành xây dựng. Người mua sau thời gian dài chỉ chờ theo dõi sẽ bắt đầu tích trữ thép kể từ tháng 3.

Tâm lý thị trường hiện lạc quan hơn từ nhiều yếu tố gồm tiến bố tích cực đạt được từ vòng đám phán thương mại Trung-Mỹ với việc lùi thời hạn nâng thuế từ 10% lên 25% sau ngày 01/3; các số liệu báo cáo chỉ số tâm lý ngành thép, thị trường nhà ở tăng trưởng; chi phí quặng, than đá tăng; cuộc họp thường niên đầu tháng 3 của Hội đồng nhân dân cấp cao sẽ mang tới các chính sách quan trọng thúc đẩy kinh tế. Tâm lý thị trường khởi sắc sẽ nâng đỡ giá thép trong 2 tháng tới.

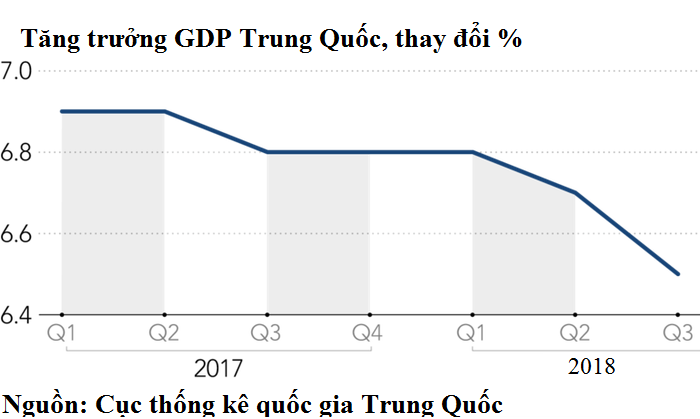

Tuy nhiên, môi trường kinh tế hiện tại vẫn khó khăn với các số liệu tăng trưởng kinh tế chậm, nợ xấu, bong bóng bất động sản và cuộc chiến thương mại Mỹ-Trung chỉ mới hoãn chứ chưa chấm dứt nên giá thép sẽ không có hiện tượng bứt phá mạnh do đầu cơ như năm trước mà sẽ tiếp tục dao động trong một phạm vi chặt chẽ phù hợp với sự tăng giá của các nguyên liệu thô như quặng sắt và phế liệu. Trong đó, thị trường thép cây sẽ đạt được mức tăng trưởng mạnh hơn thép dẹt.

Dự báo giá tháng 4 so với tháng 2:

– Thép cây giao ngay tăng tầm 130-150 NDT/tấn, thép cây xuất khẩu tăng tầm 20-25 USD/tấn. Chào giá xuất khẩu dao động vào tầm 540-555 USD/tấn FOB.

– HRC giao ngay tăng 100 NDT/tấn, HRC thương phẩm xuất khẩu tăng 10-15 USD/tấn. Chào giá xuất khẩu vào tầm 540-550 USD/tấn FOB.

Thị trường dự sẽ tiếp tục biến động trong 2 tháng cuối quý II (tháng 5-tháng 6). Sản lượng thép tăng do các nhà máy đẩy mạnh sản xuất trước đó để kiếm lời trong bối cảnh giá tăng trưởng, cộng với việc tích trữ tăng cao đẩy tồn kho thép gia tăng. Tâm lý thị trường cũng quan ngại tiêu thụ thép suy yếu do bước vào mùa mưa trong khi các vòng đàm phán thương mại Mỹ-Trung dự sẽ chưa đi đến hồi kết. Tuy nhiên, Chính quyền nước này cũng sẽ tiếp tục áp dụng các biện pháp cắt giảm công suất, siết chặt tiêu chuẩn môi trưởng cho ngành thép một khi nguồn cung tăng, hỗ trợ tâm lý thị trường. Đó là lý do giá sẽ tiếp tục biến động và thay đổi không đáng kể so với tháng trước đó. Mức dao động tiếp tục duy trì quanh 550 USD/tấn cuối tháng 6.

Quặng sắt

Quặng sắt sẽ tiếp tục là hàng hóa được giới đầu tư thế giới theo dõi chặt chẽ trong thời gian tới. Giá quặng sắt tại Trung Quốc đã tăng liên tục trong những tuần giáp Tết Nguyên đán 2019 vì nhu cầu tích trữ hàng tăng. Sau kỳ nghỉ Tết, giá vật liệu này tiếp tục tăng mạnh vì lo ngại thiếu nguồn cung từ Braxin sau thảm họa vỡ đập Vale, nơi cung cấp 30 triệu tấn quặng sắt/năm cho thế giới.

Vale đã tuyên bố trường hợp bất khả kháng tới khách hàng hợp đồng và giá quặng sắt trong ngày 08/02 tăng 7.2 USD/tấn so với đầu tháng 2 lên 94.2 USD/tấn CFR trước khi giảm trở lại về 85 USD/tấn vào cuối tháng này do ảnh hưởng từ sự sụt giảm nguồn cung chưa mạnh mẽ.

Triển vọng sắp tới có thể thấy rằng, nhu cầu tiêu thụ quặng cũng sẽ tăng trưởng theo thép và giá cả cũng được hỗ trợ từ giá thép. Trong ngắn hạn, sự cố gián đoạn nguồn cung tại Braxin và những bất ổn xung quanh sẽ tiếp tục nâng đỡ giá. Nhận định về giá quặng có nhiều ý kiến lạc quan như sau:

– Ngân hàng Credit Suisse, ANZ và Commonwealth là ba trong số nhiều ngân hàng dự đoán giá quặng sắt sẽ lên cao hơn.

– Goldman Sachs, một ngân hàng lâu nay vẫn bi quan vào giá vật liệu này, cũng dự đoán giá sẽ phục hồi vì cho rằng các nước sản xuất ngoài Braxin không thể tăng sản lượng đủ nhanh để lấp chỗ trống về nguồn cung trên thị trường.

– Theo nhận định của nhóm chuyên gia tại Morgan Stanley, thị trường quặng sắt sẽ không sớm đảo chiều. “Một khi bất ổn vẫn còn, quặng sắt vẫn có khả năng tăng giá trong ngắn hạn”.

Dựa trên các yếu tố lạc quan này, dự báo giá quặng 62% Fe sẽ duy trì mức cao 85-88 USD/tấn CFR Trung Quốc trong tháng 3-tháng 4.

Tuy nhiên, các nhà máy thép có thể trì hoãn hoạt động mua nguyên liệu, khi dự trữ sản phẩm thép ở mức cao làm giảm bớt động lực tăng sản lượng những tháng sau đó. Theo SteelHome tổng khối lượng quặng sắt tồn kho tại các cảng Trung Quốc đang ở mức 145.05 triệu tấn, mức cao nhất kể từ ngày 21/9/2018. Điều này có thể là do một số nhà máy thép phải tuân thủ các quy tắc chặt chẽ hơn về quy trình thiêu kết ở Đường Sơn – thành phố sản xuất thép hàng đầu ở tỉnh Hà Bắc và sẽ còn tiếp tục, khiến giá biến động và giảm lại về tầm 82 USD/tấn CFR vào tháng 6.

Sản lượng thép thô

Theo ước tính của Hiệp hội thép thế giới thì sản lượng thép thô đầu năm 2019 của Trung Quốc tăng 4.3% so với tháng 01/2018 lên 75 triệu tấn. Tuy nhiên, sản lượng giảm 1 triệu tấn so với tháng cuối năm ngoái do lợi nhuận giảm và các biện pháp hạn chế ô nhiễm khiến các nhà sản xuất phải giảm sản lượng.

Tuy nhiên, kể từ cuối tháng 2, giá thép đã bắt đầu tăng trở lại với kỳ vọng sức mua phục hồi vào mùa tiêu thụ cao điểm của ngành xây dựng (tháng 3-tháng 4), đẩy lợi nhuận sản xuất tăng. Vào giữa tháng 2, lợi nhuận các nhà máy thép cây nội địa Trung Quốc tăng từ 69.05 USD/tấn (462 NDT/tấn) vào đầu tháng 1 lên 88.78 USD/tấn (594 NDT/tấn), tăng 28.6%.

Giá thép được dự báo tăng nữa cộng sức mua phục hồi sẽ tiếp tục khuyến khích các nhà máy gia tăng công suất những tháng tới. Tuy nhiên, đà tăng cũng phần nào được kìm hãm bởi các quy định cắt giảm sản lượng bảo vệ môi trường, cấm mở rộng công suất… Thành phố sản xuất thép hàng đầu Trung Quốc – Đường Sơn – đã đưa ra cảnh báo khói cấp độ 1, mức cao nhất trong hệ thống cảnh báo ô nhiễm của nước này. Các nhà máy thép tại thành phố này sẽ phải hạn chế sản xuất thêm 40-70% hoặc thậm chí ngừng sản xuất trong giai đoạn cảnh báo, có hiệu lực từ ngày 1/3/2019 đến ngày 6/3/2019.

Do đó, dự báo sản lượng gia tăng vào tháng 3-tháng 4 lên khoảng gần 80 triệu tấn và không thay đổi nhiều vào tháng 6.

KẾT LUẬN

Thị trường thép Trung Quốc ngắn hạn tới dự báo sẽ tăng trưởng nhẹ nhờ vào mùa tiêu thụ cao điểm của ngành xây dựng cộng với các chính sách kích cầu từ Chính phủ dự đượccông bố sau kỳ họp thường niên của Hội đồng nhân dân cấp cao đầu tháng này. Trung Quốc cũng sẽ tiếp tục siết chặt các quy định về sản lượng, hỗ trợ giá dù thực tế sản lượng thép không hề giảm. Tuy nhiên, trong bối cảnh nền kinh tế Trung Quốc đang có dấu hiệu chậm lại với rủi ro suy thoái và bất ổn từ cuộc chiến thương mại Mỹ-Trung dài hạn sẽ kìm hãm đà tăng giá. Dự báo giá chung cho thép cây và HRC thương phẩm xuất khẩu trung bình mức 550-560 USD/tấn FOB vào tháng 6.

( Nguồn satthep.net )